Deadlines – für manche eine Erleichterung, für andere purer Stress. Egal, wie du zu Deadlines stehst, wenn es um deine Steuern geht, musst du einige beachten - aber was passiert, wenn du doch mal eine Frist verpasst?

Wenn du Freiberufler:in oder Gewerbetreibende:r bist, musst du mehrere Abgabefristen für die Steuererklärungen berücksichtigen. Du bist verpflichtet, die Einkommensteuererklärung einzureichen, sowie die Umsatzsteuererklärung und wenn du ein Gewerbe angemeldet hast, auch die Gewerbesteuer. Nur als Kleinunternehmer:in bist du weitgehend von diesen Steuerpflichten befreit und musst dich hauptsächlich um die Einkommensteuer kümmern.

Neue Kleinunternehmerregelung ab 2025:

Diese neuen Umsatzgrenzen gelten seit dem 1. Januar 2025 und wurden durch das Vierte Bürokratieentlastungsgesetz eingeführt, um mehr Unternehmen von der Umsatzsteuerpflicht zu entlasten.

Bist du von der Umsatzsteuerpflicht betroffen, berechnest du deinen Kund:innen die Umsatzsteuer (meistens entweder 19 % oder 7 %) und führst sie an das Finanzamt ab.

Abgabezeiträume für die Umsatzsteuervoranmeldung

Je nach Höhe deiner Umsatzsteuerzahllast im Vorjahr musst du die Umsatzsteuervoranmeldung monatlich, vierteljährlich oder – bei einer Zahllast unter 2.000 € – nur einmal jährlich einreichen. Seit 2025 gelten dafür neue Schwellenwerte.

Das Finanzamt teilt dir schriftlich mit, wie oft du die Voranmeldung abgeben musst.

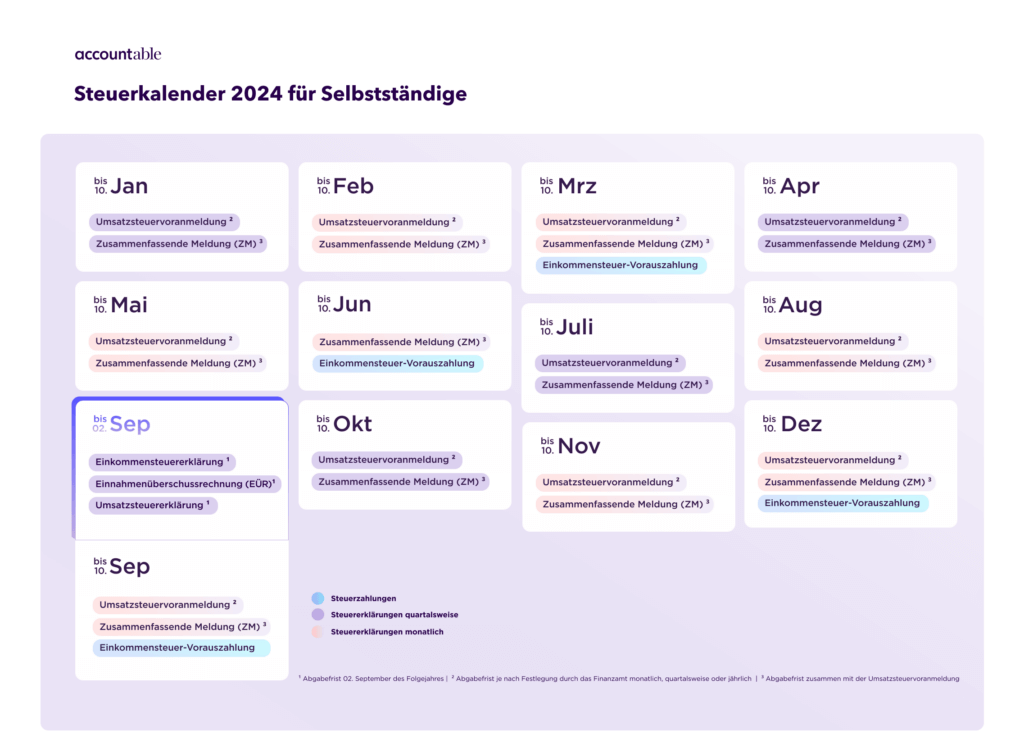

Um Strafen vom Finanzamt zu vermeiden, solltest du die Abgabefristen genau einhalten. Die Umsatzsteuervoranmeldung muss jeweils am 10. Tag des Folgemonats nach dem Meldezeitraum abgegeben werden.

Beispiele für Fristen:

Tipp von Accountable💡: Eine Übersicht über die wichtigsten steuerlichen Fristen für Freiberufler:innen in Deutschland findest du hier.

Hast du die Frist für die Umsatzsteuervoranmeldung verpasst, solltest du schnell handeln. Das Finanzamt akzeptiert manchmal eine Verspätung von 1 bis 2 Tagen, aber das ist nicht garantiert.

Tipp von Accountable💡: Mit der Accountable App könnte es nicht schneller und leichter sein, deine Umsatzsteuervoranmeldung einzureichen. Hier findest du eine genaue Anleitung - überzeuge dich selbst, wie einfach es ist.

Es ist wichtig zu beachten, dass das Finanzamt bei wiederholten oder gravierenden Verspätungen weitere Maßnahmen ergreifen kann, wie z. B. die Schätzung der Steuerlast oder die Einleitung von Bußgeldverfahren. Daher solltest du sicherstellen, dass du deine Steuererklärungen und Zahlungen fristgerecht einreichst, um solche Konsequenzen zu vermeiden.

Niemand zahlt gerne ein Bußgeld, vor allem, wenn vielleicht einfach aus Stress oder Missverständnis eine Umsatzsteuer-Frist vergessen wurde. Daher erinnert dich Accountable an jede deiner Steuerfristen und zeigt sie dir auch zu jeder Zeit in der App an. Auch der zu zahlender Betrag wird dir direkt in der App angezeigt. So verpasst du nie wieder eine Deadline und musst keine Angst vor Strafzahlungen ans Finanzamt haben!

20 Kapitel knallhart recherchiert und vom Steuerprofi geprüft

Kostenlos herunterladen

Autor - Robert Jödicke

Robert Jödicke ist ein erfahrener Steuerexperte und Autor bei Accountable, spezialisiert auf Steuertipps und Steuerersparnisse für Selbstständige.

Wer ist Robert ?Danke für dein Feedback!

Hilfreich

Angestellte haben es leicht: Ein kurzer Blick auf die Lohnabrechnung genügt, um festzustellen, wie ...

Mehr erfahrenSteuern absetzen als Selbstständiger – für viele ein leidiges Thema. Ob Chaos bei den Belege...

Mehr erfahrenJeden Monat Geld für Steuern zurücklegen – klingt logisch, oder? Doch viele Selbstständige sind...

Mehr erfahrenFür mich als Kleinunternehmer ist der Preis ein bisschen hoch, aber für alles, was ich bekomme: alle Übersichten von Einnahmen und Ausgaben, die Funktionen rund um das Auto... ist es einfach top. Und das letzte Update zu den wiederkehrenden Ausgaben war hervorragend! Dankeschön.

Ardalan Zamanimehr

Die App ist super! Intuitiv und perfekt für Selbstständige. Leider ist meine Position noch zu exotisch für Accountable um genau diese Leichtigkeit auch in Anspruch zu nehmen. Es gibt noch keine einfache Lösung für Selbstständige mit zwei Steuernummern da zwei Berufe. Sollte sich das mal ändern, Wechsel ich von meinem Steuerberater wieder zu Accountable!

Viktor Rosin

Sehr freundlich und gezielte , verständliche Angaben und Erklärungen

Pascal Koopmann

Auf meine Anfrage habe ich sehr schnell eine sehr nette und kompetente Antwort bekommen. Die Mitarbeiterin hat mein als Verbesserungsvorschlag weitergegeben - und schon nach kurzer Zeit kam die Antwort, dass das entsprechende Feature eingearbeitet wurde. Tolle Arbeit!

Dr. Annika Krummacher

Sehr nette und kompetente Beratung - vielen Dank!

Annika Schirmer

Sehr gute App sehr einfach zu verstehen und leichte Bedienung

Johannes Sen

Schnelle Antwort mit Hilfestellung die das Problem sofort gelöst hat. Danke

Albert Friedrich Vontz

Meine Erfahrung mit Accountable ist wirklich klasse! Alles ist sehr übersichtlich und gut strukturiert und das Wichtigste: es funktioniert wie es soll! Es gibt online Webinare, einen KI Steuerberater der Zugriff auf die persönlichen Dokumente hat und die Steuer Coaches von welchen ich extrem begeistert bin. Sehr klare, ausführliche, vorausschauende und freundliche Antworten auf meine Fragen. Als selbsständiger Dienstleister fühle ich mich sehr gut aufgehoben und kann Accountable nur empfehlen.

Sven Schöffel

Ich finde es gut, dass ich als Kunde des Max Plans jetzt deutlich schnellere Antworten bekomme. Das war eine Zeit lang nicht zuverlässig so, umso positiver fällt mir die Verbesserung auf. Die Steuer Coaches sind stets bemüht zu helfen. Sie antworten freundlich, klar und lösungsorientiert. Ich bin damit wirklich sehr happy. Für mich war es außerdem die beste Entscheidung, meine Steuer selbst zu machen. Ich habe jetzt mehr Überblick über meine Zahlen und verstehe die Abläufe besser. Dadurch fühle ich mich deutlich sicherer, auch in der Kommunikation mit den Steuerbehörden. Ich kann Rückfragen schneller einordnen und gezielter reagieren. Das nimmt mir viel Stress und gibt mir das Gefühl, die Kontrolle zu haben. Der Live Call ist ein sinnvoller Zusatz. Du kannst offene Punkte direkt klären, ohne lange hin und her zu schreiben. Das spart Zeit und bringt schnell Klarheit. Fazit: Liebs 😊

Marco Richter

Top Team! Top Service!

Anonym