Als Selbstständige:r oder Freelancer:in musst du meist quartalsweise oder einmal im Monat die Umsatzsteuer-Voranmeldung an das Finanzamt schicken. Stichtag ist in jedem Fall der 10. Tag im Folgemonat. Das bedeutet: Dir bleiben nur wenige Tage Zeit, um die Belege zu ordnen und deine buchhalterischen Pflichten zu erfüllen. Mit einer Dauerfristverlängerung kannst du die Frist um einen Monat verlängern. Doch unter Umständen wird nun zu Beginn des Kalenderjahres eine Umsatzsteuer-Sondervorauszahlung ans Finanzamt fällig. Wir erklären, was du dabei beachten musst.

Die Umsatzsteuer-Sondervorauszahlung müssen Selbstständige und Unternehmer:innen zahlen, die ihre Umsatzsteuervormeldung einmal im Monat einreichen und eine Dauerfristverlängerung beantragt haben. Im Grunde stellt die Sondervorauszahlung eine Art Anzahlung auf die im Jahr zu entrichtende Umsatzsteuer dar. Wer seine Umsatzsteuer-Voranmeldung quartalsweise einreicht, ist von der Sondervorauszahlung nicht betroffen.

In welche Kategorie man fällt, hängt von der Höhe der Umsatzsteuer ab, die man im vorangegangenen Jahr zahlen musste. Daraus entstehen auch bestimmte Rechte und Pflichten:

💡Tipp von Accountable: Wenn die Umsatzsteuer für das vorangegangene Jahr nicht mehr als 1.000 Euro betragen hat, kannst du dich vom Finanzamt von der Verpflichtung zur Abgabe der Umsatzsteuer-Voranmeldung befreien lassen. In diesem Fall reicht es, wenn du die Umsatzsteuer-Jahreserklärung abgibst.

➡️ Was ist der Unterschied zwischen Umsatzsteuer und Mehrwertsteuer?

Die 1/11-Sondervorauszahlung kann für viele Selbstständige und Unternehmen eine sinnvolle Option sein, um die Umsatzsteuer-Voranmeldungen zu entzerren und Planungssicherheit zu schaffen. Dennoch lohnt sich ein genauer Blick, denn die Regelung bringt sowohl Vorteile als auch Nachteile mit sich. Die folgende Übersicht hilft dabei, die wichtigsten Aspekte abzuwägen und zu entscheiden, ob sich die Sondervorauszahlung in deinem Fall lohnt:

| Vorteile | Nachteile |

| Reduziert das Risiko von Verspätungszuschlägen – durch gleichmäßige Verteilung der Steuerlast. | Bindet Liquidität – die Sondervorauszahlung muss vorfinanziert werden. |

| Ermöglicht Dauerfristverlängerung – du hast mehr Zeit für die monatliche USt-Voranmeldung. | Nicht immer wirtschaftlich sinnvoll – vor allem bei unregelmäßigen Einnahmen oder starkem Umsatzrückgang. |

| Mehr Planungssicherheit – durch festgelegten Betrag über das Jahr hinweg. | Verwaltungsaufwand – Antrag (Formular USt 1 H) und Berechnung müssen korrekt erfolgen. |

| Nützlich bei saisonalen Schwankungen – weil du in umsatzstarken Monaten mehr Flexibilität hast. | Weniger flexibel – bei veränderten Umsätzen bleibt die Vorauszahlung bis zur Korrektur bestehen. |

| Erstattung möglich – nach Ablauf des Jahres wird zu viel gezahlte USt zurückerstattet. | Einmal jährlich fällig – Zahlung ist meist im Februar zu leisten, was hohe Einmalbelastung bedeutet. |

➡️ Welche Formulare müssen Selbstständige in der Einkommensteuererklärung ausfüllen?

Der 10. Februar eines jeden Kalenderjahres ist für Monatszahler:innen von enormer Bedeutung. Zum einen muss zu diesem Stichtag jeweils die Dauerfristverlängerung für das aktuelle Jahr neu beantragt werden (die automatische Verlängerung gilt nur für Quartalszahler:innen). Zum anderen wird auch die Umsatzsteuer-Sondervorauszahlung jeweils bis zum 10. Februar eines jeden Jahres fällig. Heißt: Bis zu diesem Tag musst du den Betrag auf das Konto deines Finanzamts überweisen.

Wenn du den 10. Februar verpasst und damit die Umsatzsteuer-Sondervorauszahlung bis zum Fälligkeitstermin nicht überwiesen hast, kann das Finanzamt – nach eigenem Ermessen – einen Verspätungszuschlag festsetzen. Dieser beträgt 10 Prozent der Summe, die für die Sondervorauszahlung berechnet wurde. Im Höchstfall droht ein Zuschlag von 25.000 Euro.

💡 Accountable ist die Steuerlösung für Selbstständige. Du kannst damit deine Umsatzsteuer-Voranmeldung in wenigen Klicks direkt ans Finanzamt schicken. Teste es kostenlos!

➡️ Wie du als Selbstständige:r die Umsatzsteuer absetzen kannst

➡️ Umsatzsteuer: Wann gelten für Selbstständige welche Umsatzsteuersätze?

Es ist üblich, dass die Umsatzsteuer-Sondervorauszahlung mit der Umsatzsteuer-Vorauszahlung für den Dezember verrechnet wird. Das ist auch praktisch, weil beides am selben Termin (10. Februar) fällig wird. Bis vor einigen Jahren wurde sogar direkt das Finanzamt aktiv. Denn wenn bei dieser Verrechnung ein Guthaben entstand, bekam man es sofort erstattet. Doch ein Urteil des Bundesfinanzhofes (BFH) vom 16.12.2008 legte fest, dass die Sondervorauszahlung bereits ein Teil der fälligen Umsatzsteuer für das gesamte Jahr ist.

Daher sind sofortige Auszahlungen nicht mehr zulässig. Erst wenn nach Festsetzung der Jahressteuer ein Überschuss ergibt, kann dieser ausgezahlt oder mit weiteren Zahlungen verrechnet werden. Das gilt übrigens auch in weiteren Fällen:

➡️ Bundeszentralamt für Steuern und Finanzamt: Das ist der Unterschied

Anders als bei der Einkommensteuer oder der Körperschaftsteuer wird die Höhe der Umsatzsteuer nicht vom Finanzamt festgelegt. Wie viel Umsatzsteuer du zahlen musst, ermittelst du selbst. Dies erfolgt im Rahmen der Umsatzsteuer-Voranmeldung. Dabei gilt für die Sondervorauszahlung ans Finanzamt: Sie beträgt 1/11 der Summe der Umsatzsteuer-Vorauszahlungen für das vergangene Kalenderjahr. Deshalb wird sie umgangssprachlich auch „1/11-Sondervorauszahlung“ genannt. Dabei sind einige Feinheiten zu beachten, je nachdem, wie lange das Unternehmen bereits besteht:

Unternehmerin A ist seit 2018 tätig. Im Jahr 2024 betrug die Summe der monatlichen Vorauszahlungen 31.000 Euro. Dabei rechnete sie in der Voranmeldung für Dezember bereits die Sondervorauszahlung im zurückliegenden Februar an und zog die überwiesenen 2.000 Euro ab. Für die Berechnung der Sondervorauszahlung 2025 muss sie aber beides berücksichtigen und das gesamte Vorauszahlungssoll ermitteln:

| Position | Betrag in Euro | Erläuterung |

| USt-Vorauszahlungen 2024 (ohne Sonderzahlung) | 31.000 Euro | Summe der monatlichen Vorauszahlungen von Januar bis Dezember 2024 |

| + Sondervorauszahlung 2024 | 2.000 Euro | wurde bereits im Februar 2024 gezahlt und im Dezember gegengerechnet |

| = Bemessungsgrundlage für 2025 | 33.000 Euro | Gesamtbetrag, der zur Berechnung herangezogen wird |

| 1/11 davon = Sondervorauszahlung 2025 | 3.000 Euro | Zahlung ist bis spätestens 10. Februar 2025 zu leisten |

| Verrechnung im Dezember 2025 | – 3.000 Euro | wird mit der letzten USt-Voranmeldung des Jahres 2025 verrechnet |

| Gesamte Steuerzahlung 2025 (Summe) | 33.000 Euro | bleibt unverändert – Zahlung wird lediglich über das Jahr verteilt |

Unternehmerin A musste bis zum 10. Februar 2025 eine Umsatzsteuer-Sondervorauszahlung von 3.000 Euro leisten.

Unternehmer B startet zum 15. Mai 2024 sein Business. Die Summe an Vorauszahlungen belief sich für ihn bis Dezember auf 11.000 Euro. Diese müssen zunächst in eine Jahressumme umgerechnet werden, angefangene Monate gelten als volle Kalendermonate:

| Position | Betrag in Euro | Erläuterung |

| USt-Vorauszahlungen Mai–Dez 2024 | 11.000 Euro | tatsächliche Summe der gezahlten Vorauszahlungen (über 8 Monate) |

| = Durchschnitt pro Monat | 1.375 Euro | 11.000 Euro ÷ 8 Monate |

| Hochrechnung auf 12 Monate (Jahreswert) | 16.500 Euro | 1.375 Euro × 12 Monate – für die Berechnung des Vorauszahlungssolls |

| 1/11 davon = Sondervorauszahlung 2025 | 1.500 Euro | Zahlung ist bis spätestens 10. Februar 2025 zu leisten |

| Verrechnung im Dezember 2025 | – 1.500 Euro | wird mit der Dezember-Voranmeldung verrechnet |

| Gesamte Steuerzahlung 2025 (Summe) | 16.500 Euro | bleibt gleich – aber Zahlung wird zeitlich verteilt |

Unternehmer B musste bis zum 10. Februar 2025 eine Umsatzsteuer-Sondervorauszahlung von 1.500 Euro leisten.

Die C-GmbH wurde zum 1. März 2024 gegründet. , Ggleich bei der Anmeldung beim Finanzamt wurde eine Dauerfristverlängerung beantragt. Da bei Neugründungen keine Werte aus dem Vorjahr vorliegen, greift man für die Berechnung der Sondervorauszahlung auf Prognosen für das laufende Jahr zurück. Die Steuerberaterin der C-GmbH schätzt die Summe der zu leistenden Vorauszahlungen auf 22.000 Euro. Die Umrechnung in eine Jahressumme ist nicht erforderlich:

| Position | Betrag in Euro | Erläuterung |

| Geschätzte USt-Vorauszahlungen 2024 | 22.000 Euro | Prognose der Steuerberaterin, da kein Vorjahr vorliegt (Neugründung) |

| 1/11 davon = Sondervorauszahlung 2025 | 2.000 Euro | Zahlung ist bis spätestens 10. Februar 2025 zu leisten |

| Verrechnung im Dezember 2025 | – 2.000 Euro | wird in der letzten USt-Voranmeldung des Jahres 2025 angerechnet |

| Gesamte Steuerzahlung 2025 (Summe) | 22.000 Euro | unverändert – Zahlung nur zeitlich verlagert |

| Geschätzte USt-Vorauszahlungen 2024 | 22.000 Euro | Prognose der Steuerberaterin, da kein Vorjahr vorliegt (Neugründung) |

| 1/11 davon = Sondervorauszahlung 2025 | 2.000 Euro | Zahlung ist bis spätestens 10. Februar 2025 zu leisten |

Die C-GmbH muss eine Umsatzsteuer-Sondervorauszahlung von 2.000 Euro leisten.

Unterscheidet sich im aktuellen Jahr die Umsatzsteuer-Situation gravierend vom Vorjahr, zum Beispiel nach gesetzlichen Änderungen, darf man bei der Umsatzsteuer-Sondervorauszahlung auch von der 1/11-Berechnung abweichen. Dies muss aber in einem zusätzlichen Schreiben begründet und hinreichend dokumentiert werden.

Ein Beispiel für diesen Fall ist der Wegfall der Umsatzsteuer auf die Lieferung und Installation (kleinerer) Photovoltaik-Anlagen, wodurch die Installationsbetriebe nun deutlich weniger Umsatzsteuer abführen müssen.

Für alle Erklärungen und Anträge rund um die Umsatzsteuer besteht für dich die „ELSTER-Pflicht“. Das heißt, du musst die Umsatzsteuer-Voranmeldung (Tipp: ganz einfach mit Accountable!) und die Sondervorauszahlung auf elektronischem Wege anmelden und gleichzeitig entrichten.

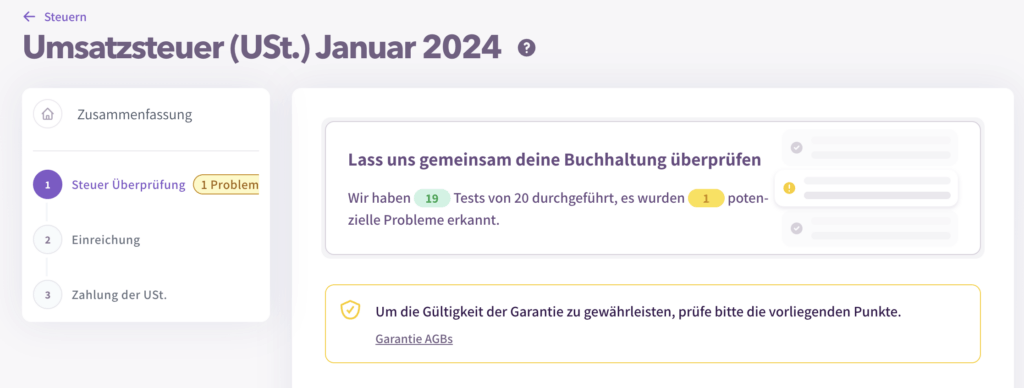

In Accountable wirst du mit Hilfe des intelligenten AI-Assistant durch die Abgabe und Zahlung der Umsatzsteuer geleitet:

➡️ So bezahlst du die Umsatzsteuer ans Finanzamt

➡️ So funktioniert der Vorsteuerabzug für Freiberufler:innen

Die USt-Sondervorauszahlung mag auf den ersten Blick wie eine zusätzliche Belastung wirken – tatsächlich bringt sie dir aber spürbare Vorteile: mehr Zeit für die Umsatzsteuer-Voranmeldung dank Dauerfristverlängerung und mehr Planungssicherheit über das Jahr hinweg. Ob du schon länger selbstständig bist oder gerade erst gegründet hast – mit einer sauberen Prognose oder Hochrechnung lässt sich die Sondervorauszahlung berechnen und sinnvoll einplanen.

Klar ist: Auch wenn du die Zahlung zunächst vorfinanzieren musst, wird sie am Jahresende wieder angerechnet. Die 1/11-Sondervorauszahlung ist damit kein „Extra“, sondern ein verschobener Teil deiner normalen Steuerlast.

Was ist die USt-Sondervorauszahlung genau?

Die USt-Sondervorauszahlung ist eine einmalige zusätzliche Zahlung, die du im Februar leisten musst, wenn du eine Dauerfristverlängerung für deine monatlichen Umsatzsteuer-Voranmeldungen nutzen möchtest. Sie beträgt 1/11 deiner voraussichtlichen Jahres-Umsatzsteuerschuld und wird am Jahresende wieder angerechnet.

Wie lässt sich die Sondervorauszahlung berechnen?

Die Sondervorauszahlung berechnest du, indem du deine geplanten oder tatsächlichen Umsatzsteuer-Vorauszahlungen für das Jahr durch 11 teilst. Das Ergebnis ist die sogenannte 1/11-Sondervorauszahlung, die du im Februar überweist.

Wer muss eine Sondervorauszahlung leisten?

Eine Sondervorauszahlung muss jede:r leisten, die:der eine Dauerfristverlängerung bei monatlicher Umsatzsteuer-Voranmeldung beantragt – egal, ob du Gründer:in bist oder dein Business schon länger läuft.

Wann bekomme ich die gezahlte Sondervorauszahlung zurück?

Die Sondervorauszahlung wird im Dezember automatisch mit deiner letzten Umsatzsteuer-Voranmeldung des Jahres verrechnet. Du bekommst das Geld also indirekt zurück, indem du im Dezember weniger oder gar nichts überweisen musst.

Was passiert, wenn ich keine Sondervorauszahlung leiste?

Wenn du keine Sondervorauszahlung leistest, wird dir die Dauerfristverlängerung nicht gewährt. Du müsstest dann deine Umsatzsteuer-Voranmeldungen wieder bis zum 10. Tag nach Monatsende abgeben – ohne zusätzlichen Zeitpuffer.

20 Kapitel knallhart recherchiert und vom Steuerprofi geprüft

Kostenlos herunterladen

Autor - Sophia Merzbach

Sophia ist seit vielen Jahren Teil des Accountable-Teams und verbindet journalistische Genauigkeit mit handfestem Steuerwissen.

Wer ist Sophia ?Danke für dein Feedback!

Hilfreich

Angestellte haben es leicht: Ein kurzer Blick auf die Lohnabrechnung genügt, um festzustellen, wie ...

Mehr erfahrenSteuern absetzen als Selbstständiger – für viele ein leidiges Thema. Ob Chaos bei den Belege...

Mehr erfahrenJeden Monat Geld für Steuern zurücklegen – klingt logisch, oder? Doch viele Selbstständige sind...

Mehr erfahrenFür mich als Kleinunternehmer ist der Preis ein bisschen hoch, aber für alles, was ich bekomme: alle Übersichten von Einnahmen und Ausgaben, die Funktionen rund um das Auto... ist es einfach top. Und das letzte Update zu den wiederkehrenden Ausgaben war hervorragend! Dankeschön.

Ardalan Zamanimehr

Die App ist super! Intuitiv und perfekt für Selbstständige. Leider ist meine Position noch zu exotisch für Accountable um genau diese Leichtigkeit auch in Anspruch zu nehmen. Es gibt noch keine einfache Lösung für Selbstständige mit zwei Steuernummern da zwei Berufe. Sollte sich das mal ändern, Wechsel ich von meinem Steuerberater wieder zu Accountable!

Viktor Rosin

Sehr freundlich und gezielte , verständliche Angaben und Erklärungen

Pascal Koopmann

Auf meine Anfrage habe ich sehr schnell eine sehr nette und kompetente Antwort bekommen. Die Mitarbeiterin hat mein als Verbesserungsvorschlag weitergegeben - und schon nach kurzer Zeit kam die Antwort, dass das entsprechende Feature eingearbeitet wurde. Tolle Arbeit!

Dr. Annika Krummacher

Sehr nette und kompetente Beratung - vielen Dank!

Annika Schirmer

Sehr gute App sehr einfach zu verstehen und leichte Bedienung

Johannes Sen

Schnelle Antwort mit Hilfestellung die das Problem sofort gelöst hat. Danke

Albert Friedrich Vontz

Meine Erfahrung mit Accountable ist wirklich klasse! Alles ist sehr übersichtlich und gut strukturiert und das Wichtigste: es funktioniert wie es soll! Es gibt online Webinare, einen KI Steuerberater der Zugriff auf die persönlichen Dokumente hat und die Steuer Coaches von welchen ich extrem begeistert bin. Sehr klare, ausführliche, vorausschauende und freundliche Antworten auf meine Fragen. Als selbsständiger Dienstleister fühle ich mich sehr gut aufgehoben und kann Accountable nur empfehlen.

Sven Schöffel

Ich finde es gut, dass ich als Kunde des Max Plans jetzt deutlich schnellere Antworten bekomme. Das war eine Zeit lang nicht zuverlässig so, umso positiver fällt mir die Verbesserung auf. Die Steuer Coaches sind stets bemüht zu helfen. Sie antworten freundlich, klar und lösungsorientiert. Ich bin damit wirklich sehr happy. Für mich war es außerdem die beste Entscheidung, meine Steuer selbst zu machen. Ich habe jetzt mehr Überblick über meine Zahlen und verstehe die Abläufe besser. Dadurch fühle ich mich deutlich sicherer, auch in der Kommunikation mit den Steuerbehörden. Ich kann Rückfragen schneller einordnen und gezielter reagieren. Das nimmt mir viel Stress und gibt mir das Gefühl, die Kontrolle zu haben. Der Live Call ist ein sinnvoller Zusatz. Du kannst offene Punkte direkt klären, ohne lange hin und her zu schreiben. Das spart Zeit und bringt schnell Klarheit. Fazit: Liebs 😊

Marco Richter

Top Team! Top Service!

Anonym