Die Anlage N ist ein zentraler Bestandteil der Steuererklärung für alle, die Einkünfte aus nichtselbstständiger Arbeit erzielen – und damit unter Umständen auch für Freelancer:innen und Selbstständige interessant. Zudem ermöglicht die Anlage N, beruflich bedingte Werbungskosten geltend zu machen. In dieser Anleitung erfährst du, wie du die Anlage N bei ELSTER ausfüllst.

Die Anlage N ist ein Bestandteil der Steuererklärung und dient der Erfassung von Einkünften aus nichtselbstständiger Arbeit, also Einkommen aus einem Angestelltenverhältnis. Dazu gehören Gehälter, Löhne, Abfindungen und ähnliche Vergütungen. Neben den Einnahmen können in der Anlage N auch Werbungskosten geltend gemacht werden, die direkt mit der beruflichen Tätigkeit im Angestelltenverhältnis zusammenhängen. Das umfasst unter anderem Kosten für Fahrten zur Arbeit, Arbeitsmittel oder Fortbildungen.

➡️ Einkommensteuererklärung: Die wichtigsten Anlagen für Selbstständige in der Übersicht

Die Anlage N ist für alle verpflichtend, die im jeweiligen Steuerjahr Einkünfte aus nichtselbstständiger Arbeit hatten. Das gilt insbesondere für:

💡Tipp von Accountable: Wenn du parallel selbstständig und angestellt tätig bist, musst du nicht nur die Anlage N, sondern auch die Anlage S oderAnlage G (je nach Art der selbstständigen Tätigkeit) ausfüllen.

➡️ Was kann man als Selbstständige:r von der Steuer absetzen?

Hier findest du eine Schritt-für-Schritt-Anleitung, wie du die wichtigsten Angaben bei ELSTER in die Anlage N korrekt einträgst. Kleiner Tipp: Einfacher geht’s mit Accountable!

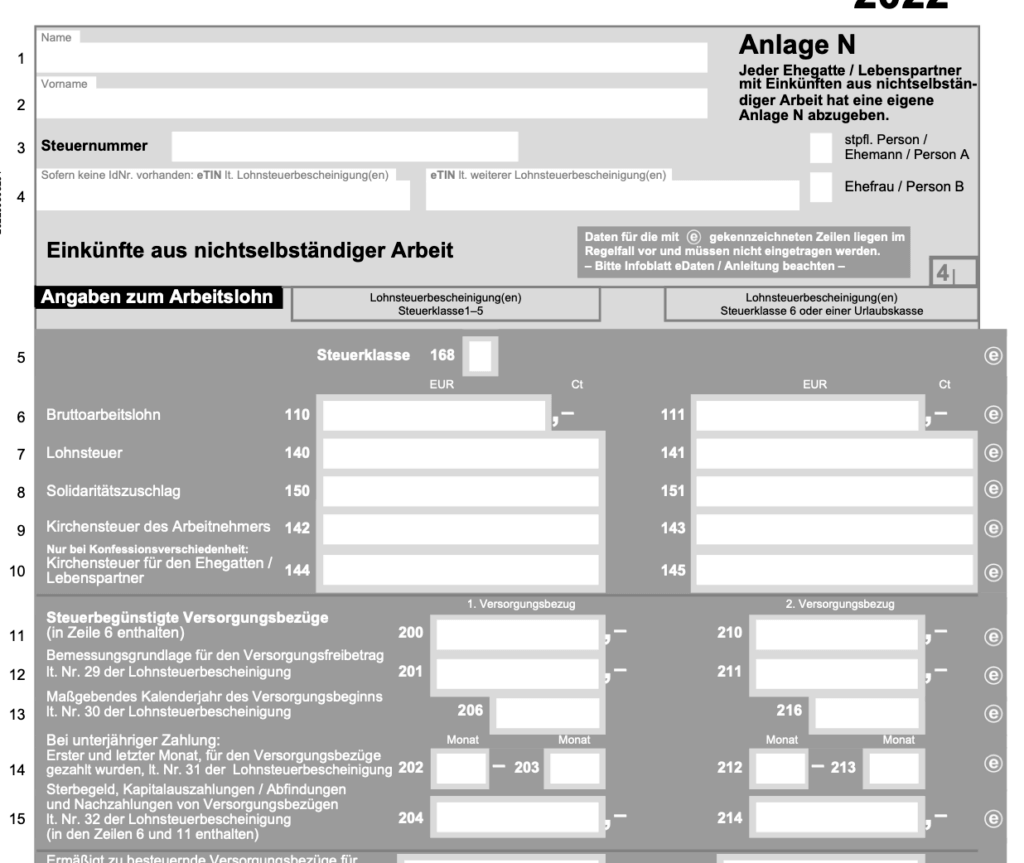

eTIN (Zeile 4)

Arbeitslohn (Zeilen 5–20)

Arbeitslohn aus mehreren Jobs

Besonderheiten (Zeilen 11–21)

Auslandstätigkeit (Zeilen 22–25)

Werbungskosten mindern das zu versteuernde Einkommen. Typische Beispiele sind die Entfernungspauschale, Ausgaben für Arbeitsmittel (z. B. Computer, Bücher) und Fortbildungen oder Verpflegungskosten bei Dienstreisen. Das Finanzamt berücksichtigt automatisch 1.230 € Werbungskosten pro Jahr. Höhere Ausgaben müssen nachgewiesen werden.

Fahrtkosten (Zeilen 31–40)

Berufsverbände und Gewerkschaften (Zeile 41)

Arbeitsmittel (Zeilen 42–43)

Homeoffice-Pauschale (Zeile 45)

Fortbildungskosten (Zeile 46)

Weitere Werbungskosten (Zeilen 47–49)

Auswärtstätigkeiten (Zeilen 61–72)

Werbungskosten in Sonderfällen (Zeilen 73–78)

In den Zeilen 73–78 der Anlage N kannst du besondere Werbungskosten erfassen, die nicht auf den allgemeinen Seiten 2, 3 und 4 des Formulars eingetragen werden dürfen. Diese Angaben sind für spezifische Fälle vorgesehen, beispielsweise für

Hinweis von Accountable: Diese Werbungskosten dürfen nicht auf den allgemeinen Seiten der Anlage N (z. B. Zeilen 61–72) angegeben werden. Und für die meisten Sonderfälle wird das Finanzamt Nachweise anfordern, z. B. Gerichtsbeschlüsse oder Steuerbescheinigungen.

➡️ 9 wichtige Steuerpauschalen für Selbstständige

Seit dem Veranlagungszeitraum 2023 gibt es eine eigene Anlage zur Steuererklärung, die sich ausschließlich mit der doppelten Haushaltsführung befasst. Diese liegt vor, wenn ein:e Arbeitnehmer:in neben dem Hauptwohnsitz aus beruflichen Gründen eine weitere Unterkunft in der Nähe der ersten Tätigkeitsstätte unterhält.

In den Zeilen 91–99 musst du unter anderem folgende Informationen angeben:

Wahlrecht (Zeile 99)

In bestimmten Fällen kannst du entscheiden, ob du den Kostenabzug für die doppelte Haushaltsführung geltend machst oder stattdessen die Fahrten zwischen Hauptwohnsitz und erster Tätigkeitsstätte als Wege zur Arbeit angibst. Dies kann günstiger sein, wenn du häufig zwischen den beiden Orten pendelst.

Zudem kannst du weitere Kosten geltend machen:

➡️ Welche Formulare müssen Selbstständige in der Einkommensteuererklärung ausfüllen?

20 Kapitel knallhart recherchiert und vom Steuerprofi geprüft

Kostenlos herunterladen

Autor - Robert Jödicke

Robert Jödicke ist ein erfahrener Steuerexperte und Autor bei Accountable, spezialisiert auf Steuertipps und Steuerersparnisse für Selbstständige.

Wer ist Robert ?Danke für dein Feedback!

Hilfreich

Angestellte haben es leicht: Ein kurzer Blick auf die Lohnabrechnung genügt, um festzustellen, wie ...

Mehr erfahrenSteuern absetzen als Selbstständiger – für viele ein leidiges Thema. Ob Chaos bei den Belege...

Mehr erfahrenJeden Monat Geld für Steuern zurücklegen – klingt logisch, oder? Doch viele Selbstständige sind...

Mehr erfahrenFür mich als Kleinunternehmer ist der Preis ein bisschen hoch, aber für alles, was ich bekomme: alle Übersichten von Einnahmen und Ausgaben, die Funktionen rund um das Auto... ist es einfach top. Und das letzte Update zu den wiederkehrenden Ausgaben war hervorragend! Dankeschön.

Ardalan Zamanimehr

Die App ist super! Intuitiv und perfekt für Selbstständige. Leider ist meine Position noch zu exotisch für Accountable um genau diese Leichtigkeit auch in Anspruch zu nehmen. Es gibt noch keine einfache Lösung für Selbstständige mit zwei Steuernummern da zwei Berufe. Sollte sich das mal ändern, Wechsel ich von meinem Steuerberater wieder zu Accountable!

Viktor Rosin

Sehr freundlich und gezielte , verständliche Angaben und Erklärungen

Pascal Koopmann

Auf meine Anfrage habe ich sehr schnell eine sehr nette und kompetente Antwort bekommen. Die Mitarbeiterin hat mein als Verbesserungsvorschlag weitergegeben - und schon nach kurzer Zeit kam die Antwort, dass das entsprechende Feature eingearbeitet wurde. Tolle Arbeit!

Dr. Annika Krummacher

Sehr nette und kompetente Beratung - vielen Dank!

Annika Schirmer

Sehr gute App sehr einfach zu verstehen und leichte Bedienung

Johannes Sen

Schnelle Antwort mit Hilfestellung die das Problem sofort gelöst hat. Danke

Albert Friedrich Vontz

Meine Erfahrung mit Accountable ist wirklich klasse! Alles ist sehr übersichtlich und gut strukturiert und das Wichtigste: es funktioniert wie es soll! Es gibt online Webinare, einen KI Steuerberater der Zugriff auf die persönlichen Dokumente hat und die Steuer Coaches von welchen ich extrem begeistert bin. Sehr klare, ausführliche, vorausschauende und freundliche Antworten auf meine Fragen. Als selbsständiger Dienstleister fühle ich mich sehr gut aufgehoben und kann Accountable nur empfehlen.

Sven Schöffel

Ich finde es gut, dass ich als Kunde des Max Plans jetzt deutlich schnellere Antworten bekomme. Das war eine Zeit lang nicht zuverlässig so, umso positiver fällt mir die Verbesserung auf. Die Steuer Coaches sind stets bemüht zu helfen. Sie antworten freundlich, klar und lösungsorientiert. Ich bin damit wirklich sehr happy. Für mich war es außerdem die beste Entscheidung, meine Steuer selbst zu machen. Ich habe jetzt mehr Überblick über meine Zahlen und verstehe die Abläufe besser. Dadurch fühle ich mich deutlich sicherer, auch in der Kommunikation mit den Steuerbehörden. Ich kann Rückfragen schneller einordnen und gezielter reagieren. Das nimmt mir viel Stress und gibt mir das Gefühl, die Kontrolle zu haben. Der Live Call ist ein sinnvoller Zusatz. Du kannst offene Punkte direkt klären, ohne lange hin und her zu schreiben. Das spart Zeit und bringt schnell Klarheit. Fazit: Liebs 😊

Marco Richter

Top Team! Top Service!

Anonym